Market Byte: Aranceles, Estanflación y Bitcoin

- El precio de Bitcoin ha disminuido desde que la Casa Blanca anunció nuevos aranceles recíprocos, pero esperamos que los aranceles y las tensiones comerciales sean en última instancia positivos para la adopción de Bitcoin a medio plazo.

- En primer lugar, aranceles más altos contribuyen a la estanflación, lo cual tiende a ser negativo para los rendimientos de activos tradicionales y positivo para materias primas escasas como el oro. Bitcoin no estaba presente en pasadas estanflaciones pero puede considerarse una materia prima digital escasa y cada vez más se percibe como una moderna reserva de valor. En segundo lugar, las tensiones comerciales pueden ejercer presión sobre la demanda de reserva del dólar estadounidense, abriendo espacio para activos competidores, incluyendo otras monedas fiduciarias, oro y Bitcoin.

- Aunque la incertidumbre en la política a corto plazo es muy alta, en nuestra opinión, los inversores orientados a largo plazo deberían posicionar las carteras para una debilidad sostenida del dólar y una inflación generalmente por encima del objetivo, en línea con la resolución de periodos de fuertes fricciones comerciales de EE. UU. en el pasado.

- Bitcoin probablemente se beneficiaría de este panorama macro, en nuestra opinión, y esto puede ser por qué ha superado a los mercados de acciones (en una base ajustada al riesgo) durante la reciente caída. Además, al igual que el oro en la década de 1970, Bitcoin hoy en día tiene una estructura de mercado que mejora rápidamente, respaldada por cambios en la política gubernamental de EE. UU., que pueden ayudar a ampliar la base de inversores de Bitcoin.

Desde que la Casa Blanca anunció nuevos aranceles globales el 2 de abril, el precio de Bitcoin ha caído moderadamente.[1]Los mercados de activos se recuperaron parcialmente el 9 de abril con el anuncio de una pausa de 90 días en los aranceles recíprocos no chinos, pero el anuncio original de los aranceles había afectado virtualmente a todos los activos. A través de la disminución, la caída en Bitcoin fue relativamente pequeña en términos ajustados al riesgo (Exhibición 1). Por ejemplo, del 2 de abril al 8 de abril (antes de la pausa de 90 días y la recuperación en las valoraciones), el S&P 500 disminuyó alrededor del 12%. La volatilidad del precio de Bitcoin suele ser aproximadamente tres veces mayor que la del S&P 500.[2]Por lo tanto, si Bitcoin tuviera una correlación 1:1 con los rendimientos de renta variable, la caída en el S&P 500 habría implicado una disminución del 36% en el precio de Bitcoin. El hecho de que solo haya disminuido un 10% durante este período resalta los posibles beneficios de diversificación de mantener Bitcoin en una cartera, incluso durante una fuerte reducción. Tras el parcial rebote en los mercados el 9 de abril, tanto el S&P 500 como Bitcoin han bajado aproximadamente un 4% desde el anuncio de aranceles recíprocos.

Exhibición 1: Bitcoin tuvo una disminución moderada en términos ajustados al riesgo

A corto plazo, la perspectiva del mercado global probablemente dependerá de las negociaciones comerciales entre la Casa Blanca y otros países. Aunque las negociaciones podrían resultar en aranceles más bajos, los contratiempos en las conversaciones también podrían dar lugar a más represalias. Tanto la volatilidad realizada como la implícita en los mercados tradicionales siguen siendo muy altas, y es difícil predecir cómo evolucionará el conflicto comercial en las próximas semanas (Exhibición 2). Los inversores deben ser conscientes del tamaño apropiado de la posición en un entorno de mercado de alto riesgo. Dicho esto, la volatilidad del precio de Bitcoin ha aumentado mucho menos que la volatilidad de las acciones, y una serie de indicadores sugieren que la posición de los traders especulativos en criptomonedas es relativamente baja. Si los riesgos macro se reducen en las próximas semanas, las valoraciones de las criptomonedas deberían estar preparadas para recuperarse, en nuestra opinión.

Exhibición 2: La volatilidad implícita de capital se acercó a la de Bitcoin

Más allá del corto plazo, el impacto de aranceles más altos en Bitcoin dependerá de sus consecuencias para la economía y los flujos de capital internacionales. En nuestra opinión, a pesar de la disminución en el precio de Bitcoin durante la última semana, el brusco aumento en los aranceles y los probables cambios en los patrones de comercio global deberían considerarse positivos para la adopción de Bitcoin a mediano plazo. Esto se debe a que los aranceles (y los cambios relacionados en las barreras comerciales no arancelarias) pueden contribuir a la “estanflación” y porque podrían resultar en una demanda estructuralmente más débil del dólar estadounidense.

Asignación de activos para la estanflación

La estanflación se refiere a una economía con un crecimiento del PIB bajo y/o en desaceleración y una inflación alta y/o acelerada. Los aranceles aumentan el precio de los bienes importados y, por lo tanto, contribuyen (al menos temporalmente) a la inflación. Al mismo tiempo, los aranceles pueden frenar el crecimiento económico debido a los ingresos reales más bajos de los hogares, así como a los costos de ajuste a los que se enfrentan las empresas. A largo plazo, esto puede ser compensado por una mayor inversión en la fabricación nacional, pero la mayoría de los economistas esperan que los nuevos aranceles afecten a la economía durante al menos el próximo año.[3]Bitcoin es demasiado joven para que sepamos cómo se habría comportado en episodios pasados, pero los datos históricos muestran que la estanflación tiende a ser negativa para los rendimientos de activos tradicionales y favorable para commodities escasos como el oro.

Para tener una perspectiva histórica, los rendimientos de los activos durante la década de 1970 proporcionan el ejemplo más vívido del impacto de la estanflación en los mercados financieros. Durante esa década, tanto las acciones estadounidenses como los bonos a largo plazo ofrecieron rendimientos anualizados de alrededor del 6%.[4], que estaba por debajo de la tasa de inflación promedio del 7.4%. En contraste, el precio del oro se apreció a una tasa anualizada de aproximadamente el 30%, significativamente por encima de la tasa de inflación (Exhibición 3).

Exhibición 3: Los activos tradicionales tuvieron rendimientos reales negativos en la década de 1970

Los episodios de estanflación no suelen ser tan extremos, pero el impacto en los rendimientos de los activos es ampliamente consistente con el tiempo. El expositor 4 muestra los rendimientos anuales promedio de las acciones de EE. UU., bonos del gobierno, y oro desde 1900 hasta 2024, bajo diferentes regímenes de crecimiento del PIB y la inflación. La idea de que los rendimientos de diferentes activos varían sistemáticamente a lo largo del ciclo económico es la base de la inversión macro.

Los datos históricos destacan tres puntos:

- Los rendimientos de capital mejoran cuando el crecimiento del PIB es alto y/o acelerado y cuando la inflación es baja y/o está disminuyendo. Como resultado, se espera que los rendimientos de capital disminuyan durante la estanflación, y los inversores potencialmente deberían reducir las asignaciones de capital.

- Los rendimientos de los bonos mejoran cuando el crecimiento del PIB es bajo o está cayendo. La inflación tiene un impacto menos claro en los rendimientos de los bonos, en parte porque la alta inflación a menudo implica rendimientos promedio altos (y tasas de interés en efectivo más altas). Para las asignaciones de bonos, los inversores deben considerar si los aranceles implican principalmente un crecimiento económico más débil o una inflación más alta.

- Los rendimientos del oro mejoran con la estanflación, es decir, cuando el crecimiento del PIB es bajo o está disminuyendo y cuando la inflación es alta o está acelerando. Por lo tanto, si la perspectiva macroeconómica sugiere un mayor riesgo de estanflación, los inversores deberían considerar potencialmente aumentar las asignaciones a activos como el oro.

Exhibición 4: La estanflación disminuye los rendimientos de las acciones y aumenta los rendimientos del oro

Si Bitcoin también aprecia durante períodos de estanflación depende de si los inversores lo consideran un bien escaso y un activo monetario como el oro. Las propiedades fundamentales de Bitcoin sugieren que así será, y nos ha alentado que funcionarios como el Secretario del Tesoro Bessent hayan dicho que "Bitcoin se está convirtiendo en una reserva de valor".[5]

Bitcoin y el Dólar Estadounidense

Los aranceles y las tensiones comerciales también pueden respaldar la adopción de Bitcoin a medio plazo debido a la presión sobre la demanda del dólar estadounidense. En parte, esto es mecánico: si los flujos comerciales brutos con los EE. UU. disminuyen, y la mayoría de esos flujos están denominados en dólares estadounidenses, habrá menos demanda transaccional de la moneda. Sin embargo, si aumentar los aranceles también crea conflictos con otros países importantes, también podrían debilitar la demanda del dólar como reserva de valor.

La participación del dólar en las reservas globales de divisas supera ampliamente la participación de Estados Unidos en la producción económica mundial (Exhibición 5). Hay muchas razones para esto, pero los efectos de red juegan un papel importante: los países comercian con los Estados Unidos, se endeudan en los mercados de dólares y suelen denominar las exportaciones de productos básicos en dólares.[6]Si las tensiones comerciales resultan en lazos más débiles con la economía de los Estados Unidos y/o los mercados financieros basados en USD, los países pueden acelerar la diversificación de sus reservas de divisas.

Exhibición 5: La participación del dólar en las reservas supera ampliamente la participación de EE. UU. en la economía mundial

Muchos bancos centrales ya han aumentado las compras de oro tras las sanciones occidentales a Rusia.[7]Hasta donde sabemos, ningún banco central además del de Irán actualmente tiene Bitcoin en su balance. Sin embargo, el Banco Nacional de la República Checa ha comenzado a explorar esta opción, Estados Unidos ha creado ahora una Reserva Estratégica de Bitcoin y algunos fondos soberanos han revelado inversiones en Bitcoin.[8]En nuestra opinión, las interrupciones en el sistema comercial y financiero internacional centrado en el dólar podrían resultar en una mayor diversificación de reservas por parte de los bancos centrales, incluyendo Bitcoin

El momento en la historia de EE.UU. más comparable al anuncio del “Día de la Liberación” del presidente Trump es, sin duda, el “Nixon Shock” del 15 de agosto de 1971. Esa noche, el presidente Nixon anunció aranceles del 10% en general y el fin de la convertibilidad de los dólares en oro, un sistema que había sustentado el comercio y las finanzas globales desde el final de la Segunda Guerra Mundial. La acción desencadenó un período de diplomacia entre EE.UU. y otras naciones, culminando en el Acuerdo de Smithsonian en diciembre de 1971, en el que otros países acordaron reevaluar sus monedas a la alta frente al dólar estadounidense. Finalmente, el dólar se depreció un 27% entre el segundo trimestre de 1971 y el tercer trimestre de 1978. En los últimos 50 años ha habido varios períodos de tensiones comerciales seguidos de debilidad del dólar (negociada parcialmente) (Exhibición 6).

Exhibición 6: ¿Habrá un "Acuerdo Mar-a-Lago" para debilitar el Dólar?

Ya sea negociado formalmente como parte de un "Acuerdo de Mar-a-Lago"[9]o no, esperamos que el último período de tensiones comerciales sea seguido nuevamente por una debilidad sostenida del Dólar. El Dólar estadounidense ya está sobrevalorado según los indicadores estándar, la Reserva Federal tiene margen para reducir las tasas de interés, y la Casa Blanca quiere reducir los déficits comerciales de EE. UU. Aunque los aranceles cambian los precios efectivos de importación y exportación, un Dólar más débil podría llevar gradualmente al reequilibrio deseado en los flujos comerciales a través de un mecanismo basado en el mercado.

Bitcoin para Nuestro Tiempo

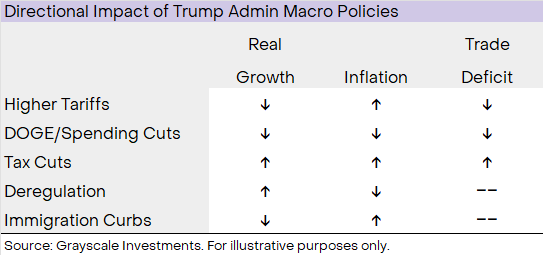

Los mercados financieros se están ajustando a un cambio brusco en la política comercial de EE. UU. que tendrá un impacto negativo a corto plazo en la economía. Sin embargo, las condiciones del mercado durante la última semana es poco probable que sean la norma en los próximos cuatro años. La administración Trump está llevando a cabo una serie de acciones políticas que tendrán diferentes implicaciones para el crecimiento del PIB, la inflación y el déficit comercial (Exhibición 7). Por ejemplo, aunque los aranceles pueden reducir el crecimiento y aumentar la inflación (es decir, contribuir a la estanflación), ciertos tipos de desregulación podrían aumentar el crecimiento y reducir la inflación (es decir, reducir la estanflación). El resultado neto dependerá del grado en que la Casa Blanca implemente su agenda política en cada una de estas áreas.

Exhibición 7: La política macroeconómica de EE. UU. tendrá una serie de efectos en el crecimiento y la inflación

Si bien la perspectiva es incierta, nuestra mejor suposición es que la política del gobierno de EE. UU. resultará en una debilidad sostenida del dólar y generalmente una inflación por encima del objetivo en los próximos 1-3 años. Los aranceles por sí solos tenderán a frenar el crecimiento, pero el impacto puede ser en parte compensado por recortes de impuestos, desregulación y depreciación del dólar. Si la Casa Blanca también persigue agresivamente otras políticas más pro-crecimiento, el crecimiento del PIB podría mantenerse razonablemente bien a pesar del impacto inicial de los aranceles. Ya sea que el crecimiento real se mantenga fuerte o no, la historia sugiere que un período de presiones inflacionarias persistentes podría ser desafiante para los mercados de valores y favorable para commodities escasos como el oro y Bitcoin

Además, al igual que el oro en la década de los 70, Bitcoin hoy en día tiene una estructura de mercado en rápido mejoramiento — respaldada por cambios en la política del gobierno de EE. UU. — que pueden ayudar a ampliar la base de inversores de Bitcoin. Desde el inicio del año, la Casa Blanca ha realizado una amplia gama de cambios de política que deberían apoyar la inversión en la industria de activos digitales, incluyendo la retirada de una serie de demandas legales, garantizando activos para la banca comercial tradicional y permitiendo que instituciones reguladas como los custodios ofrezcan servicios de criptomonedas. Esto, a su vez, ha desencadenado un ola de actividad de fusiones y adquisicionesy otras inversiones estratégicas. Los nuevos aranceles han sido un obstáculo a corto plazo para las valoraciones de activos digitales, pero las políticas específicas de cripto de la administración Trump han sido favorables para la industria. En conjunto, la creciente demanda macroeconómica de activos de materias primas escasas y un entorno operativo mejorado para los inversores podría ser una combinación potente para la adopción de Bitcoin en los próximos años.

Descargo de responsabilidad:

Este artículo se reimprime de [Grayscale]. Todos los derechos de autor pertenecen al autor original [Zach Pandl]. Si hay objeciones a esta reimpresión, por favor contacte al Gate Learnequipo, y lo manejarán rápidamente.

Descargo de responsabilidad: Las opiniones y puntos de vista expresados en este artículo son únicamente los del autor y no constituyen ningún consejo de inversión.

Las traducciones del artículo a otros idiomas son realizadas por el equipo de Gate Learn. A menos que se mencione, está prohibido copiar, distribuir o plagiar los artículos traducidos.