## 実質的には年間30円以上の値幅が続いた2022年以降米ドル/円の年間最大値幅は、2022年が113~151円で38円、2023年は127~151円で24円、そして2024年は139~161円で22円だ。これに対して2025年は、5月末までの段階で139~158円で19円(図表1参照)。すでに過去2年に近いほど値幅が拡大しているという意味では、この先の2025年中の値幅拡大は限られる可能性が高いのだろうか。【図表1】米ドル/円と日米10年債利回り差(2022年1月~)出所:リフィニティブ社データよりマネックス証券が作成ただ、年間値幅が20円台にとどまった2023年、2024年の場合、値幅内の上下動も大きかった。例えば、2023年の米ドル/円は127円から151円まで上昇した後、年末にかけて140円まで大きく下落した。上昇と下落の値幅を合わせると、累計の値幅は30円を大きく上回った計算になる。そうした見方をすると、2024年の場合の累計値幅はより大きくなる。2024年の米ドル/円は1月の141円から7月にかけて161円まで上昇したが、その後は一転139円まで急落。ところが年末までに再び158円まで上昇した。20円の上昇の後に20円以上の急落、そして改めて20円近くの上昇となったわけで、累計の値幅は60円程度との計算になる。以上のように見ると、2024年までの3年間の米ドル/円は、一方向への動きで年間最大値幅が30円以上に拡大するか、上下に大きく値幅が出た結果、累計値幅が30円を大きく上回る記録的な値動きの拡大が続いたと言える。## ボラティリティ急上昇の主因は金利差急拡大ではなぜ、米ドル/円の値動きがこれほど急拡大するようになったのか。値動き、別の言い方をするとボラティリティは金利差の影響が大きい。それは、基本的に高金利通貨ほどボラティリティが大きいことでも分かるだろう。以上からすると、米ドル/円のボラティリティが2022年以降急上昇したのは、日米金利差が急拡大した影響が大きいだろう。日米の10年債利回り差は、4%以上から最近は一時3%を下回るまで縮小した。とはいえ3%程度の金利差はまだ大幅と言えそうだ。そうであれば、この大幅な金利差を受けて、2025年後半にかけて米ドル/円の値動き拡大が続く可能性はあるのではないか。では、その値動き拡大は、一段の米ドル/円下落拡大となるか、それとも米ドル/円の反発によってもたらされるか。## 2025年後半の値幅拡大は米ドル安・円高方向か?米ドル/円と52週MA(移動平均線)との関係を見ると、2024年7月の161円で、それまでの上昇トレンドから下落トレンドへ転換した可能性がある(図表2参照)。そうであれば、ボラティリティの上昇は、下落余地の拡大、つまりこの間の米ドル/円の安値の139円を割れる方向になる可能性が高いのではないか。【図表2】米ドル/円と52週MA(2000年~)出所:リフィニティブ社データよりマネックス証券が作成

【為替】2025年の米ドル/円「続編」を考える | 吉田恒の為替デイリー | マネクリ マネックス証券の投資情報とお金に役立つメディア

実質的には年間30円以上の値幅が続いた2022年以降

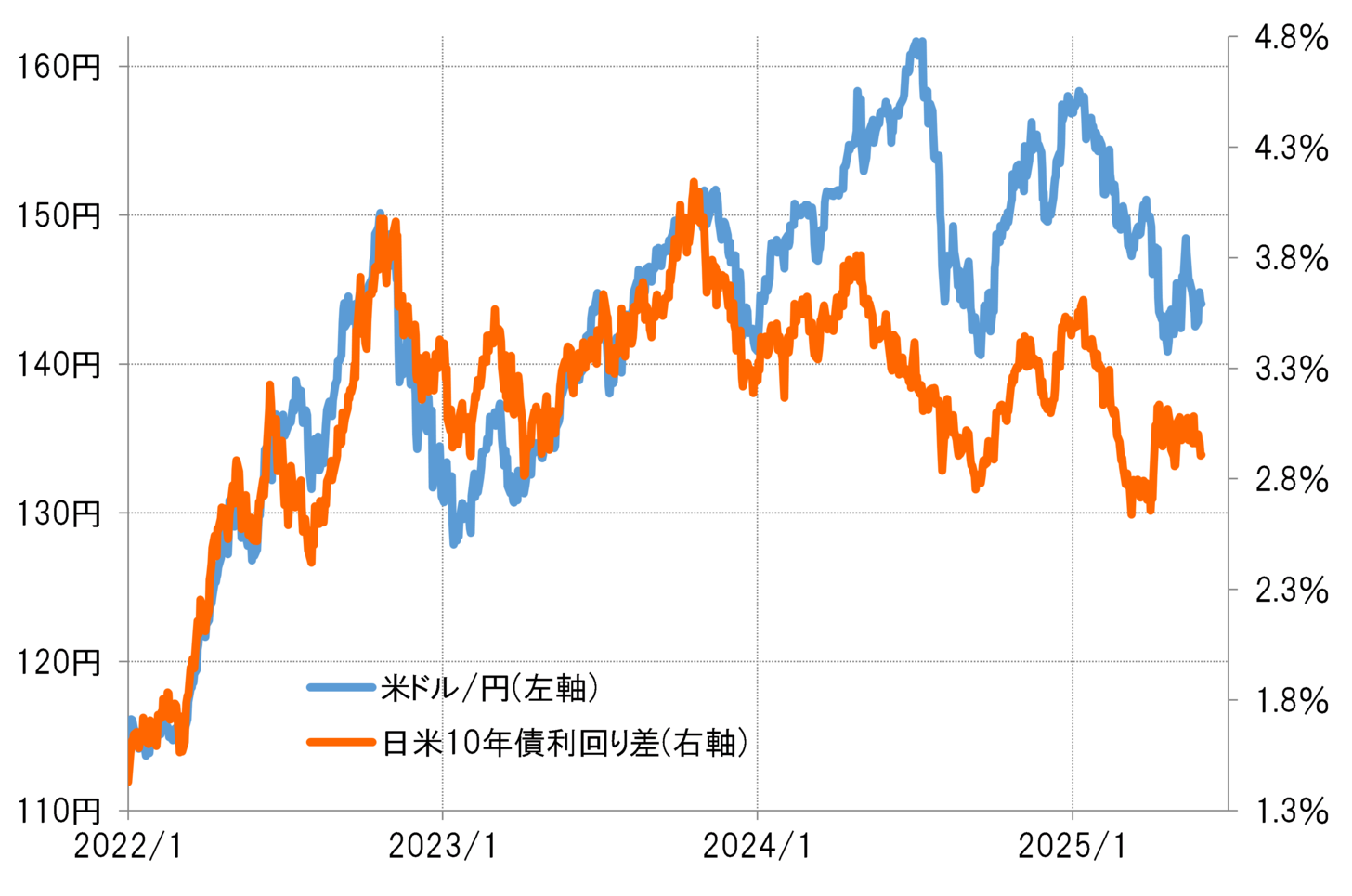

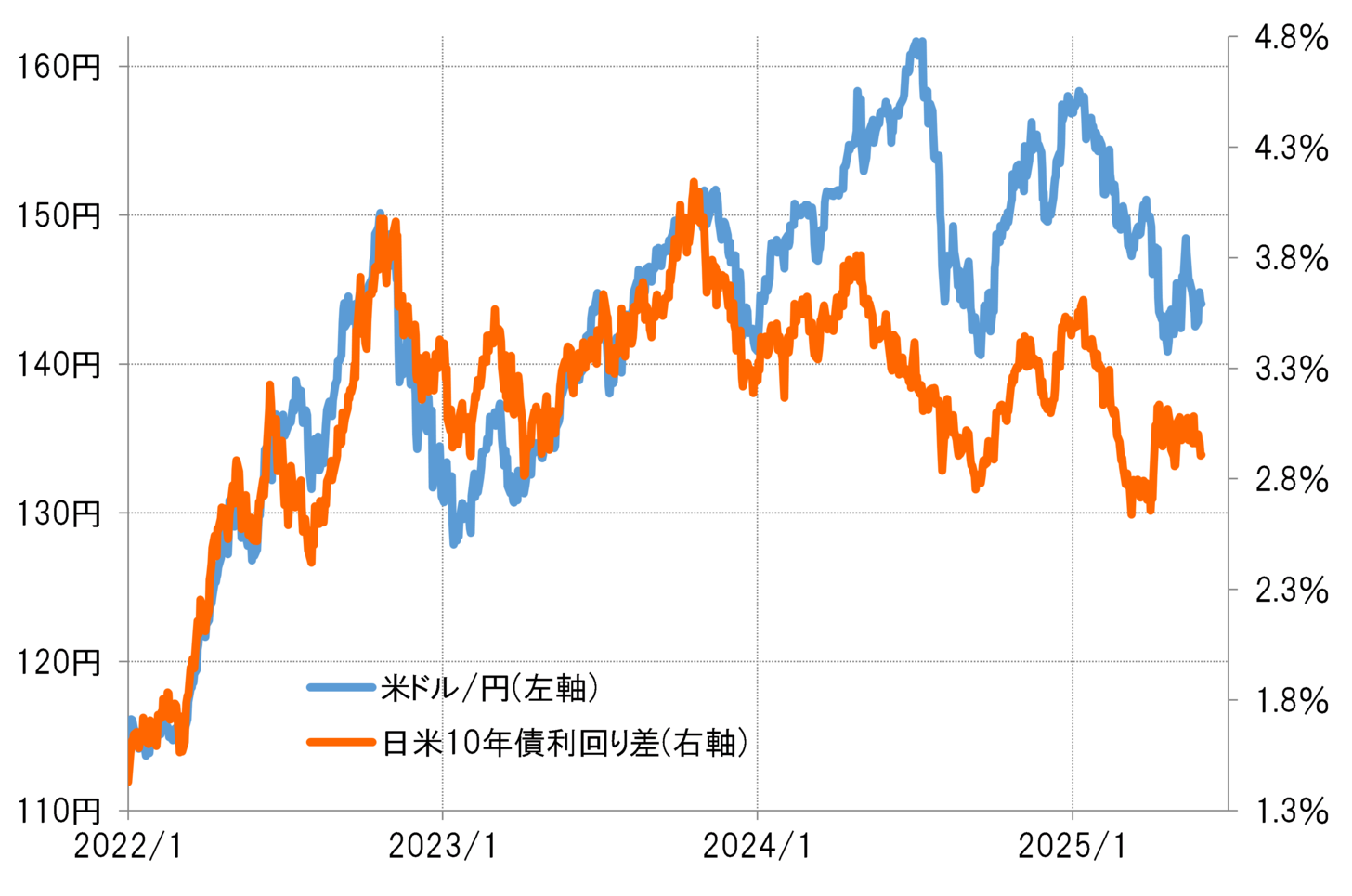

米ドル/円の年間最大値幅は、2022年が113~151円で38円、2023年は127~151円で24円、そして2024年は139~161円で22円だ。これに対して2025年は、5月末までの段階で139~158円で19円(図表1参照)。すでに過去2年に近いほど値幅が拡大しているという意味では、この先の2025年中の値幅拡大は限られる可能性が高いのだろうか。

【図表1】米ドル/円と日米10年債利回り差(2022年1月~) 出所:リフィニティブ社データよりマネックス証券が作成

ただ、年間値幅が20円台にとどまった2023年、2024年の場合、値幅内の上下動も大きかった。例えば、2023年の米ドル/円は127円から151円まで上昇した後、年末にかけて140円まで大きく下落した。上昇と下落の値幅を合わせると、累計の値幅は30円を大きく上回った計算になる。

出所:リフィニティブ社データよりマネックス証券が作成

ただ、年間値幅が20円台にとどまった2023年、2024年の場合、値幅内の上下動も大きかった。例えば、2023年の米ドル/円は127円から151円まで上昇した後、年末にかけて140円まで大きく下落した。上昇と下落の値幅を合わせると、累計の値幅は30円を大きく上回った計算になる。

そうした見方をすると、2024年の場合の累計値幅はより大きくなる。2024年の米ドル/円は1月の141円から7月にかけて161円まで上昇したが、その後は一転139円まで急落。ところが年末までに再び158円まで上昇した。20円の上昇の後に20円以上の急落、そして改めて20円近くの上昇となったわけで、累計の値幅は60円程度との計算になる。

以上のように見ると、2024年までの3年間の米ドル/円は、一方向への動きで年間最大値幅が30円以上に拡大するか、上下に大きく値幅が出た結果、累計値幅が30円を大きく上回る記録的な値動きの拡大が続いたと言える。

ボラティリティ急上昇の主因は金利差急拡大

ではなぜ、米ドル/円の値動きがこれほど急拡大するようになったのか。値動き、別の言い方をするとボラティリティは金利差の影響が大きい。それは、基本的に高金利通貨ほどボラティリティが大きいことでも分かるだろう。以上からすると、米ドル/円のボラティリティが2022年以降急上昇したのは、日米金利差が急拡大した影響が大きいだろう。

日米の10年債利回り差は、4%以上から最近は一時3%を下回るまで縮小した。とはいえ3%程度の金利差はまだ大幅と言えそうだ。そうであれば、この大幅な金利差を受けて、2025年後半にかけて米ドル/円の値動き拡大が続く可能性はあるのではないか。では、その値動き拡大は、一段の米ドル/円下落拡大となるか、それとも米ドル/円の反発によってもたらされるか。

2025年後半の値幅拡大は米ドル安・円高方向か?

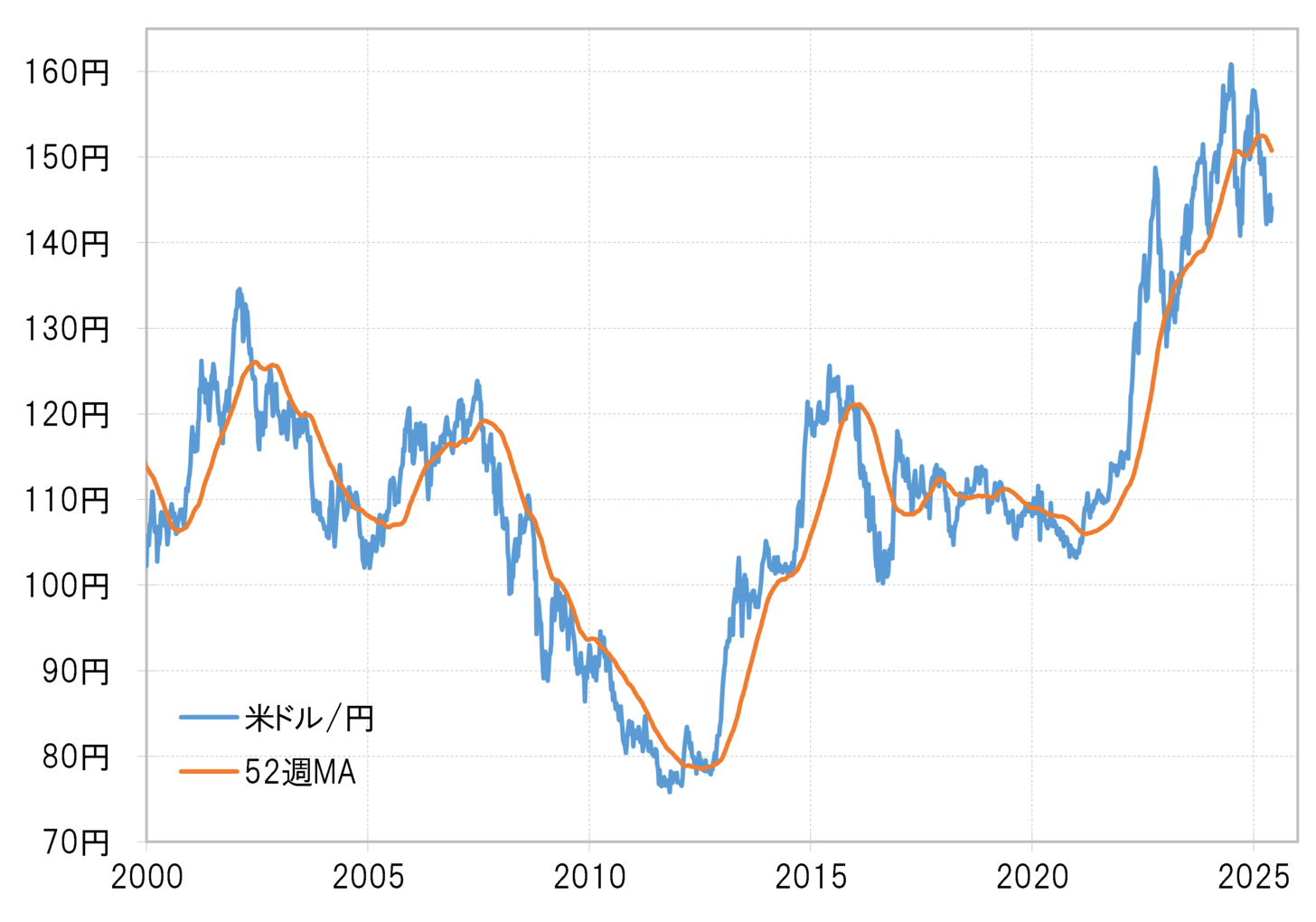

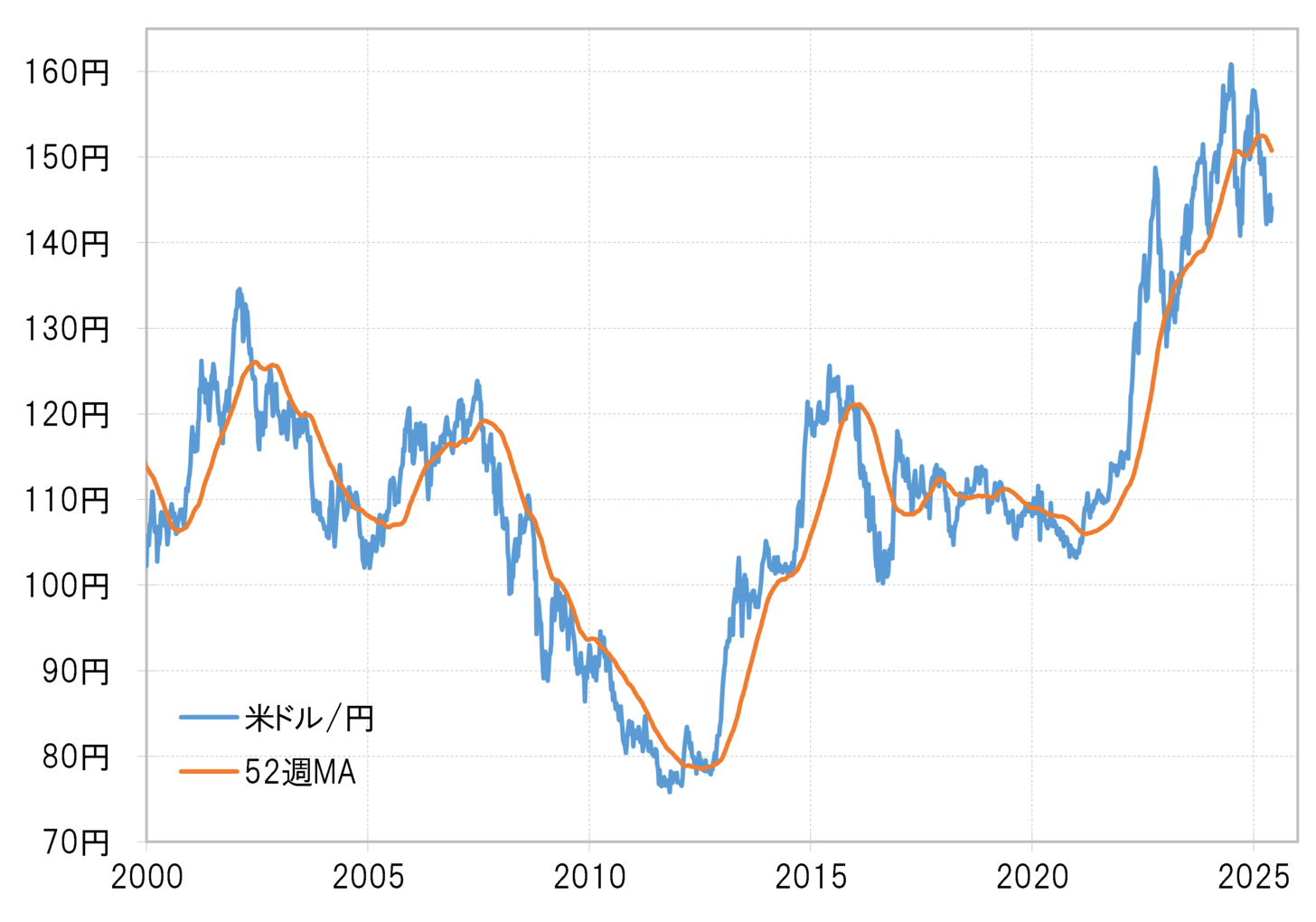

米ドル/円と52週MA(移動平均線)との関係を見ると、2024年7月の161円で、それまでの上昇トレンドから下落トレンドへ転換した可能性がある(図表2参照)。そうであれば、ボラティリティの上昇は、下落余地の拡大、つまりこの間の米ドル/円の安値の139円を割れる方向になる可能性が高いのではないか。

【図表2】米ドル/円と52週MA(2000年~) 出所:リフィニティブ社データよりマネックス証券が作成

出所:リフィニティブ社データよりマネックス証券が作成