Биткойн: Торговля после торговли

TL;DR

Я хочу записать некоторые мысли, которые я обдумывал - а именно, как Биткойн может проявить себя во время крупного сдвига в глобальных капитальных потоках, с чем он ранее никогда не сталкивался. Я считаю, что после завершения фазы сброса это может стать невероятной сделкой. В этой статье я разбираю свои мысли. Давайте вникнем в детали.

Каковы были основные движущие силы цены биткойна в истории?

Я развиваю идеи Майкла Хауэлла относительно исторических факторов движения цены биткойна и использую эту основу, чтобы лучше понять, как эти перепады могут развиваться в ближайшем будущем.

Как показано на графике выше, факторы, влияющие на BTC, включают:

Инвестиционный интерес к высокорискованным бета-активам

Корреляция с золотом

Глобальная ликвидность

С 2021 года простая методология, которую я использовал для оценки аппетита к риску, производительности золота и глобальной ликвидности, сосредотачивается на проценте фискального дефицита относительно ВВП. Этот показатель предлагает быстрое понимание фискального импульса, который доминировал на мировых рынках с 2021 года.

Более высокий фискальный дефицит (в процентах к ВВП) механически приводит к повышению инфляции, увеличению номинального ВВП и, следовательно, к увеличению общего объема корпоративных доходов, поскольку доход является номинальной величиной. Для компаний, способных использовать экономию масштаба, это обещает хорошие новости для роста прибыли.

В значительной степени денежная политика играла второстепенную роль по сравнению с фискальным стимулом, который был основным двигателем активности рисковых активов. Из графика, регулярно обновляемого @BickerinBrattle, очевидно, что денежный импульс в США настолько слаб по сравнению с фискальной политикой, что я отложу его пока в сторону.

Как показано на диаграмме ниже, мы можем наблюдать из данных по основным развитым западным экономикам, что фискальный дефицит США в процентном соотношении к ВВП значительно выше, чем у любой другой страны.

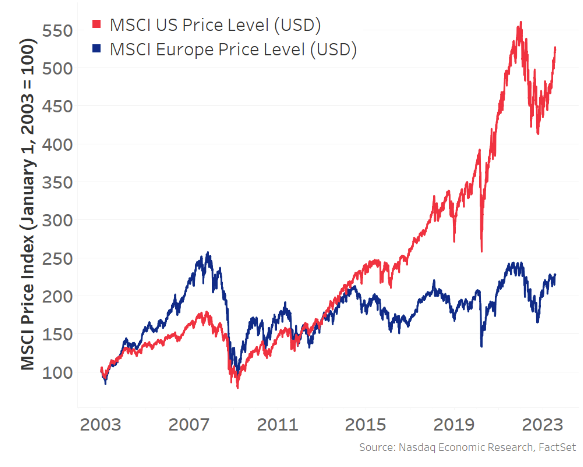

Из-за такого большого дефицита в США рост доходов остается ведущим, что приводит к значительному превосходству американского фондового рынка над другими современными экономиками:

Эта динамика сделала американский фондовый рынок ключевым маржинальным движителем роста рисковых активов, богатственного эффекта и глобальной ликвидности. В результате Соединенные Штаты стали наиболее предпочтительным направлением для мировых капиталовложений. Эта динамика притока капитала, совмещенная с массированным торговым дефицитом, означает, что США получают товары в обмен на получение иностранцами долларов, которые они затем реинвестируют в долларовые активы (думайте о казначейских облигациях и MAG7). Таким образом, США стали основным двигателем глобального аппетита к риску:

Теперь вернемся к работе Майкла Хауэлла. На протяжении десятилетия аппетит к риску и глобальная ликвидность в основном определялись США, и эта тенденция усилилась с момента пандемии COVID-19 из-за относительно массовых фискальных дефицитов Америки.

Таким образом, хотя Bitcoin является глобальным ликвидным активом (не ограничивается только США), он показал положительную корреляцию с рынком акций США, и эта связь стала более заметной с 2021 года:c

Теперь я считаю, что эта корреляция с американским фондовым рынком является ложной. Когда я использую термин "ложная корреляция" здесь, я имею в виду это в статистическом смысле, потому что я считаю, что существует третья причинная переменная, которая не показана в корреляционном анализе, но на самом деле является движущей силой. Я утверждаю, что эта переменная - это глобальная ликвидность, которая, как мы уже установили выше, была доминирована США за последнее десятилетие.

Когда мы погружаемся глубже в статистическую кроличью нору, мы также должны установить причинно-следственные связи, а не только корреляцию. К счастью, Майкл Хоуэлл также проделал здесь отличную работу, используя тесты причинности Грейнджера для установления причинно-следственной связи между глобальной ликвидностью и Биткоином.

Может ли это служить нашим отправным показателем?

Биткойн в основном определяется мировой ликвидностью, и поскольку Соединенные Штаты постоянно являются основным двигателем увеличения мировой ликвидности, возникла ложная корреляция.

Теперь, в прошлом месяце, пока мы все спекулировали о торговой политике Трампа и целях глобального капитала и реорганизации порядковой ликвидности, появилось несколько доминирующих повествований. Я классифицирую их следующим образом:

Администрация Трампа хочет сократить торговый дефицит с другими странами. Механически это означает уменьшение оттока долларов за рубеж, и эти доллары больше не будут реинвестироваться в активы США. Без этого сокращения торговый дефицит не может уменьшиться.

Администрация Трампа считает, что иностранные валюты искусственно ослаблены, тем самым искусственно укрепляя доллар. Они стремятся перебалансировать это. Короче говоря, более слабый доллар и более сильные иностранные валюты приведут к росту процентных ставок за рубежом, что побудит капитал вернуться домой в поисках более выгодных ставок и внутренних акций, которые выигрывают от благоприятных валютных корректировок.

Трамповский подход "стрелять первым, задавать вопросы позже" к торговым переговорам заставляет остальной мир - у которого фискальные дефициты невелики по сравнению с США - увеличивать правительственные инвестиции в оборону, инфраструктуру и широкий протекционизм, стремясь к большей самообеспеченности. Независимо от того, разгрузятся ли торговые переговоры (за исключением Китая), я считаю, что дух вырван из бутылки, и страны будут продолжать следовать этому пути.

Трамп хочет, чтобы другие страны увеличили свои расходы на оборону как процент от ВВП и внесли больший вклад в НАТО, поскольку США несут неразумную нагрузку. Это также увеличивает фискальные дефициты.

Я отложу свои личные взгляды на эти идеи — многие из них уже были поделены — и вместо этого сосредоточусь на логических последствиях этих повествований, если они продолжат развиваться:

Капитал покинет активы, номинированные в долларах, и вернется домой. Это означает недооценку американских акций по сравнению с остальным миром, более высокие доходности облигаций и более слабый доллар.

Этот капитал возвращается в места, где фискальные дефициты больше не будут ограничены. Другие современные экономики начнут тратить и печатать деньги для финансирования этих увеличенных дефицитов.

Поскольку США продолжают смещаться от позиции глобального партнера по капиталу к более защитнической позиции, держатели долларовых активов должны начать учитывать более высокие рисковые премии, связанные с этими ранее "безопасными" активами, и присваивать им большие маржи безопасности. Когда это происходит, доходность облигаций увеличится, и иностранные центральные банки будут стремиться к диверсификации баланса – отходя от чистых американских казначейских облигаций к другим нейтральным товарам, таким как золото. Точно так же суверенные фонды и пенсионные фонды за рубежом также могут стремиться к более широкой диверсификации портфеля.

Контр-навигация заключается в том, что США остается центром инноваций и технологического роста, и ни одна страна, вероятно, не сможет его свергнуть. Европа, слишком бюрократичная и социалистическая, не может вести капитализм так, как это делает США. Я разделяю эту точку зрения. Это указывает на то, что это, возможно, не многолетний тренд, а скорее среднесрочная корректировка, поскольку оценка этих технологических компаний может ограничить их потенциал в течение определенного периода.

Вернемся к заголовку этой статьи, Сделка после сделки, первая сделка - продажа переоснащенных долларовых активов, на которых весь мир тяжело полагается, избегая их дальнейшего обесценивания. Поскольку эти активы настолько сильно пользуются спросом во всем мире, этот процесс может превратиться в беспорядок, поскольку крупные фондовые менеджеры и спекулятивные игроки, такие как хедж-фонды с многими стратегиями, сталкиваются со своими риск-лимитами и жесткими стоп-лимитами. Когда это происходит, приходит день обращения за маржой - все продается для получения наличности. В настоящее время отрасль работает над этим процессом, готовя свои средства на случай кризиса.

Однако, по мере стабилизации этой нисходящей тенденции начинается следующая сделка — с более диверсифицированным портфелем: иностранные акции, иностранные облигации, золото, товары и даже Биткойн.

В эти дни рынка, когда происходят волатильные изменения, и дни без маржинального вызова, мы уже начали видеть, как эта динамика принимает форму. Индекс доллара снижается, американские акции показывают слабую производительность, золото взлетает, а Биткойн удивительно сильно превосходит традиционные технологические акции США.

Я верю, что когда произойдет эта смена, предельный рост глобальной ликвидности перейдет в динамику, полностью противоположную тому, что мы привыкли видеть. Остальной мир возьмет на себя ответственность за увеличение глобальной ликвидности и аппетита к риску.

Поскольку я учитываю диверсифицированные риски в этой глобальной торговой войне, меня беспокоят хвостовые риски слишком глубокого погружения в иностранные рисковые активы, учитывая потенциал неприятных тарифных заголовков, которые могут серьезно повлиять на эти активы. Именно поэтому в этом переходе я рассматриваю золото и Биткойн как самые чистые инструменты для глобальной диверсификации.

Золото находится в абсолютном режиме прорыва, ежедневно достигая новых исторических максимумов, отражая этот измененный режим. Однако, несмотря на то, что биткойн удивительно хорошо себя показывал во время этого изменения, его бета-корреляция с аппетитом к риску до сих пор ограничивала его потенциал - он не удерживал темп с исключительным выступлением золота.

Так что, когда мы переходим к глобальному перебалансированию капитала, я считаю, что «торг после торга» - это Биткойн.

Когда я сравниваю эту структуру с связанной работой Хоуэлла, я вижу, как части вписываются вместе:

Американский фондовый рынок не подвержен влиянию глобальной ликвидности само по себе, но ликвидности, измеряемой через фискальный импульс и некоторые капитальные поступления (которые, как мы только что установили, могут прекратиться или даже изменить направление). Однако Биткойн является глобальным активом и отражает более широкое представление о глобальной ликвидности.

Поскольку эта сюжетная линия становится более четкой, а распределители риска продолжают перебалансировать, я считаю, что аппетит к риску будет определяться остальным миром, а не США.

Золото уже показало исключительно хорошие результаты, поэтому в отношении коррелирующего с золотом аспекта BTC этот пункт отмечен.

Со всем этим на месте я впервые вижу потенциал для Биткойна отвязаться от технологических акций США на финансовых рынках. Я знаю, это вызов для игрока на понижение и часто становится сигналом локального пика Биткойна. Но на этот раз есть реальный потенциал для значительного изменения в капиталовложениях, что может сделать его устойчивым.

Для меня, как для трейдера макроэкономики, стремящегося к риску, Биткойн кажется наиболее чистой сделкой после сделки. Вы не можете ввести тарифы на Биткойн. Ему не важны границы. Он предлагает высокую бета-экспозицию для портфеля без хвостовых рисков, связанных в настоящее время с технологическими компаниями США. Мне не нужно делать ставку на то, что Евросоюз придет к себе. И он предлагает чистую экспозицию к глобальной ликвидности - не только к американской ликвидности.

Именно такой рыночный механизм был создан для обслуживания Биткоин. Когда пыль уляжется, он станет самой быстрой лошадью. Ускоряйтесь.

Отказ от ответственности:

Эта статья перепечатана с [X]. Все авторские права принадлежат оригинальному автору [@fejau_inc]. Если есть возражения к этому повторному печатанию, пожалуйста, свяжитесь с Gate Learnкоманда, и они незамедлительно решат этот вопрос.

Ответственность за отказ от ответственности: Взгляды и мнения, высказанные в этой статье, являются исключительно мнениями автора и не являются инвестиционными советами.

Переводы статьи на другие языки выполняются командой Gate Learn. Если не указано иное, копирование, распространение или плагиат переведенных статей запрещены.

Пригласить больше голосов

Содержание